市場概要

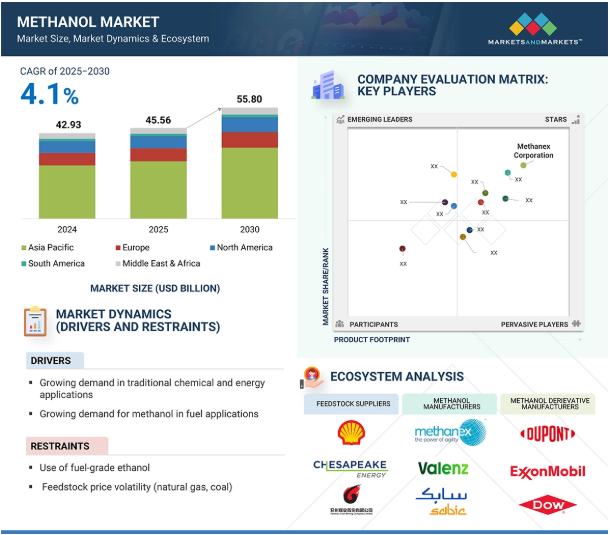

メタノール市場は、2025年の455.6億米ドルから2030年には558.0億米ドルに成長し、この間の年平均成長率は4.1%に達する見込みです。この成長の原動力となっているのは、各国における自動車用途の需要増です。さらに、燃料基準や排出ガスに関する政府の規制や、メタノール燃料補給インフラが整備されていることも、自動車用途のメタノール需要に大きく影響しています。

原動力:自動車産業および建設産業からの需要の増大

メタノールの需要は、自動車産業と建設産業で拡大しています。自動車や航空機のエンジンに使用される場合、メタノールは他の燃料に匹敵する効率を示します。中国は、自動車分野でメタノールやメタノール混合燃料を利用した先駆者です。メタノールは、ガソリン添加剤のMTBEやバイオディーゼルの製造にも使用されています。さらに、メタノールから製造されるホルムアルデヒドは、さまざまな建築材料の製造に広く使用されています。

抑制策:燃料用エタノールの使用

エタノールは燃料として多くの利点をもたらします。その主な利点のひとつは毒性が低いことで、従来の多くの燃料に比べて人体にも環境にも安全です。さらに、エタノールは高いオクタン価を誇り、燃焼効率を高め、ノッキングを抑えることでエンジン性能を向上させます。もう一つの大きな利点は、汚染の可能性を最小限に抑え、よりクリーンな排出ガスとより健康的な大気に貢献することです。多くの国でエタノールが燃料として採用されているのは、メタノールよりもエネルギー密度が高いだけでなく、液体であるためです。そのため、貯蔵や輸送が容易であり、よりクリーンなエネルギー解決策への移行において、エタノールが魅力的な代替燃料としての地位を固めています。

可能性:海洋および製造業における代替燃料としてのメタノールの利用

海洋用途では、メタノールは非乾燥性で室温でも液体のままであるため、燃料補給は比較的簡単です。つまり、冷蔵や高価で特殊な資材での保管が不要です。クリーン燃焼燃料への関心の高まりと規制の変更により、排出量が少ないメタノールが船舶用燃料として採用されつつあります。

課題 メタノールを使用するための資本集約的な要件

市場の成長を妨げる政治的・環境的課題がいくつかあります。これらの課題には、さまざまな地域における天然ガス埋蔵量の開発や、メタノール生産に関連する環境問題が含まれます。炭素ベースの資源を利用する場合、生産プロセスは資本集約的になりがちです。さらに、技術の保守や設置などに関する費用がかさむため、生産後の段階でコストが上昇します。修繕費などの予期せぬコストは、さらに全体的な費用の増加の一因となります。

主要企業・市場シェア

原料別では、天然ガスが市場全体の最大シェアを占めています。

この市場の拡大は、自動車、建設、電子機器、溶剤、医薬品、家電製品、包装、断熱材などのエンドユーザー別分野での天然ガスの原料としての需要の増加が原動力となっています。天然ガスは、メタノール製造に必要な水素と炭素を供給するため、メタノール製造に不可欠な原料です。天然ガスは安価で豊富な炭化水素の供給源であるため、商業規模のメタノール生産には有力な選択肢となります。

ホルムアルデヒド分野がメタノール誘導体市場を支配

メタノール由来のホルムアルデヒドの需要は、アジア太平洋、南米、アフリカ、ヨーロッパの一部地域の発展途上国における建設セクターの成長に牽引され、増加する見込みです。ホルムアルデヒドは、メタノールの酸化によって生産されるため、メタノールのバリューチェーンにおいて重要な役割を果たしています。この必須中間化学物質は、医薬品、繊維、樹脂、プラスチックなど様々な産業で広く使用されています。

メタノール誘導体市場で最大のシェアを占めるUF/PF樹脂セグメント

UF/PF樹脂は、強力な接着性、耐水性、耐熱性、耐薬品性で知られています。ワニス、接着剤、ラミネート、成形品、MDFやパーティクルボードのような木製パネルに一般的に使用されています。この樹脂をホルムアルデヒドに変換し、さらに樹脂を製造することは、単純なアルコールがいかに高価値の材料を生み出すかを示しています。メタノールは原料として不可欠であり、その経済的重要性と工業用ポリマーの製造における役割を強調しています。

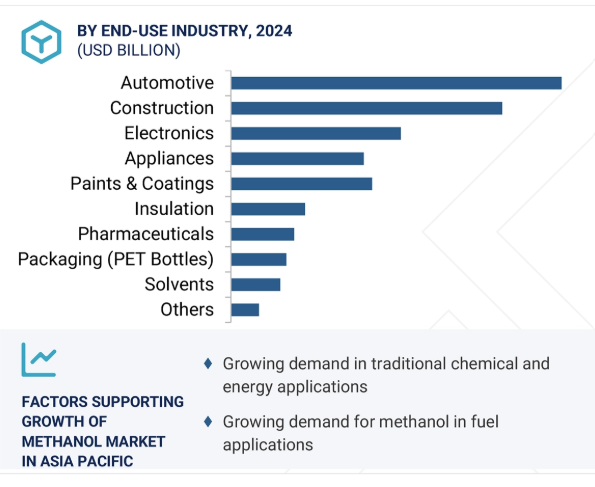

エンドユーザー別では、自動車産業が最大の市場シェアを占めています。

自動車産業の成長は、主に自動車需要の増加と先進的な車両設計に牽引されています。メタノールは燃焼効率を高め、一酸化炭素などの排出ガスを削減するため、ガソリンに混合する燃料添加剤として重要です。また、寒冷地での燃料パイプの結露を防ぐために、ガソリン不凍液にも使用され、フレキシブル燃料車用の環境に優しい代替燃料としても研究されています。さらに、メタノールは、プラスチックやポリマーを原料とするコンソールや安全システムなどの自動車部品の製造において重要であり、この産業におけるメタノールの重要性が浮き彫りになっています。

メタノールの需要は、主に中国、日本、インド、韓国、オーストラリアなどの主要経済圏に牽引され、アジア太平洋地域で大幅に増加しています。建設、自動車、電子などの主要産業は、基礎原料としてメタノールに大きく依存しており、この成長の一因となっています。特にインドは、主にバイオディーゼル、酢酸、ホルムアルデヒドの生産に使用されるため、メタノールの顕著な消費国です。また、よりクリーンな燃料の普及と石油輸入への依存度低減を目指す政府の取り組みにより、代替燃料としてのメタノールへの関心が高まっています。メタノールは、医薬品や包装を含む様々な用途のポリマーや溶剤の合成に広く利用されています。

2024年9月、Methanex Corporationは、OCI Global(以下「OCI」)の国際メタノール事業を20億5,000万米ドルで買収する最終契約を締結しました。この取引には、OCIがテキサス州ボーモントに保有する2つのメタノール施設(うち1つはアンモニアも生産)の権益も含まれます。これにより、OCIはメタノール業界における主導的地位を維持することができます。

2023年12月、SABIC、サイエンティフィック・デザイン(SD)、リンデ・エンジニアリングは、SDエチレン・グリコール・プロセスの脱炭素化に向けた協力の機会を探る覚書を締結しました。この提携は、SABICの革新的なCO2回収・精製技術を世界中のSDライセンスを取得した製造グリコールプラントに提供することで、カーボンフットプリントを削減し、低炭素排出技術を実現するための革新的なソリューションを開発することを目的としています。

2023年6月、世界的なメタノール供給ソリューションのマーケットリーダーであり、HELMグループの一員であるHELM Proman Methanol(HPM)が、新ブランド「Valenz」の下で世界的なマーケティング活動を再開。

2023年4月、Methanex CorporationはSuez Methanol Derivatives (SMD)と新しいメタノールパイプラインの建設に関する契約を締結しました。この契約により、Methanex Corporationはエジプト工場からダミエッタにある近隣のSMD社のプロジェクトにメタノールを供給することになります。

2023年3月、Zagros Petrochemical Company(ZPC)とDalian Petrochemical Companyが、メタノールから合成エタノールへの転換プラントを建設する契約を締結。

2021年3月、セラニーズ・コーポレーションは、生産能力を拡大し、テキサス州クリアレイクにある総合化学品製造施設が、メタノール製造の代替原料として再生二酸化炭素(CO2)の利用を開始すると発表しました。

メタノール市場の主なプレーヤー

Methanex Corporation (Canada)

Valenz (Switzerland)

SABIC (Saudi Arabia)

Yankuang Energy Group Company Limited (China)

Zagros Petrochemical Company (Iran)

Celanese Corporation (US)

BASF SE (Germany)

Petroliam Nasional Berhad (PETRONAS) (Malaysia)

Mitsubishi Gas Chemical Company Inc. (Japan)

Mitsui & Co., Ltd. (Japan)

LyondellBasell Industries B.V. (US)

Metafrax Chemicals (Russia)

Atlantic Methanol Production Company Plc (US)

Enerkem (Canada)

SIPCHEM (Saudi Arabia)

Oberon Fuels (US)

Gujarat Narmada Valley Fertilizers & Chemicals Limited (GNFC) (India)

Deepak Fertilisers & Petrochemicals Corp. Ltd (India)

Qatar Fuel Additives Company (Qatar)

Coogee Chemicals (Australia)

China Risun Group Limited (China)

Rashtriya Chemicals & Fertilizers Ltd. (India)

Rosneft (Russia)

Vinati Organics Limited (India)

【目次】

はじめに

1

研究方法論

23

要旨

56

プレミアムインサイト

82

市場概要

91

5.1 はじめに

5.2 市場ダイナミクス 推進要因 阻害要因 機会 課題

5.3 ポーターの5つの力分析 サプライヤーの交渉力 新規参入の脅威 代替品の脅威 バイヤーの交渉力 ライバルの激しさ

5.4 バリューチェーン分析

5.5 ケーススタディ分析

5.6 世界のメタノール市場のエコシステム

5.7 主要規制

5.8 特許分析

5.9 技術分析 主要技術:- 従来型グリーンフィールド・メタノール生産 – 一酸化炭素(CO)と二酸化炭素(CO2)の触媒水素化 – バイオマスからメタノールへの変換(Btm) – 新たな主要技術 隣接技術:- 炭素回収(ブルーメタノール) – 電子メタノール 補完技術:- 直接メタノール燃料電池(DMFC)技術 – 燃料電池用途のメタノール改質プロセス

5.10 顧客のビジネスに影響を与えるトレンド/混乱

5.11 貿易分析

5.12 2025-2026年の主要会議・イベント

5.13 主要ステークホルダーと購入基準 購入プロセスにおける主要ステークホルダー 購入基準

5.14 世界のメタノール市場におけるジェナイ/アイの影響

5.15 マクロ経済見通し

5.16 投資と資金調達のシナリオ

メタノールの世界市場、原料別

119

6.1 導入

6.2 石炭

6.3 天然ガス

6.4 その他

メタノールの世界市場、代替技術別

145

7.1 導入

7.2 ホルムアルデヒド

7.3 ガソリン

7.4 メタノール-オレフィン/メタノール-プロピレン(MTO/MTP)

7.5 メチルtert-ブチルエーテル(MTB)

7.6 酢酸

7.7 ジメチルエーテル(dme)

7.8 メタクリル酸メチル(MMA)

7.9 バイオディーゼル

7.10 その他

メタノールの世界市場、サブ誘導体別

187

8.1 導入

8.2 ガソリン添加剤

8.3 オレフィン

8.4 UF/PF樹脂

8.5 酢酸ビニルモノマー(VAM)

8.6 ポリアセタール

8.7 燃料

8.8 メチレンジフェニルジイソシアネート(MDI)

8.9 酢酸エステル

8.10 高純度テレフタル酸(PTA)

8.11 無水酢酸

8.12 その他

メタノールの世界市場:エンドユーザー別

199

9.1 導入

9.2 自動車

9.3 建設

9.4 電子機器

9.5 電化製品

9.6 塗料・コーティング

9.7 断熱材

9.8 製薬

9.9 包装(ペットボトル)

9.10 溶剤

9.11 その他

…

【本レポートのお問い合わせ先】

レポートコード:CH 1642

- チョコレートリキュールの世界市場2025:メーカー別、地域別、タイプ・用途別

- トラベクテジン(CAS 114899-77-3)の世界市場2019年~2024年、予測(~2029年)

- インプラント周囲炎のグローバル市場規模調査:方法タイプ別(外科的:骨再生、オープンフラップデブライドメント、インプラント形成術;非外科的:レーザーデブライドメント、メカニカルデブライドメント、抗生物質)、エンドユーザー別(歯科医院、病院、薬局、その他)、地域別予測 2022-2032

- 世界のS-ビオアレトリン市場

- 揮発性腐食防止剤(VCI)の中国市場:VCIペーパー、VCIフィルム、VCIバッグ、その他

- メピンドロール(CAS 23694-81-7)の世界市場2019年~2024年、予測(~2029年)

- 鉄筋のグローバル市場規模は2024年に2,129億ドル、2030年までにCAGR 4.0%で拡大する見通し

- 電動圧力洗浄機の中国市場:軽負荷、中負荷、重負荷

- 硫酸キニーネの世界市場

- p-キシリレンジクロライドの世界市場

- 工業用ゴーグルバルブの世界市場2025:種類別(開放型、密閉型)、用途別分析

- 体外診断用医薬品包装の世界市場~2033年:市場規模、推進要因、市場動向、競合状況分析